마일리지 왕초보 가이드

우리는 일생 생활을 하기 위해 지출을 한다. 매달 쓰는 생활비, 전화비, 외식비를 포함해서 식료품을 구입할때 지출을 하는데 결재 방법은 현금, 데빗카드, 개인체크 또는 크레딧카드를 사용할수가 있다. 현금이나 데빗카드또는 개인체크를 쓰면 사용하는 금액에 대해 전혀 돌려 받는것이 없다. 하지만 크레딧 카드를 사용하면 사용한 액수에 대해 사용항목에 따라 1% 에서 많게는 5%까지 포인트까지 적립을 할수 있다. 이 적립된 포이트를 현금으로 돌려 받거나 선물카드 또는 여행상품을 구입할수 있고 다양한 추가 해택도 받을수 있다. 마일리지나 포인트의 최고 값어치를 얻어내는것은 여행에 사용하는것이다.

어차피 일생생활에 쓰는돈을 크레딧 카드로 써서 일부를 돌려받는것은더이상 고민할 이유가 없다. 또한, 새로운 크레딧카드를 개설하면 카드에 따라 돈을써서 얻는 포인트나 비행기를 타고 얻을수 있는 마일리지에 비해 엄청난 보너스 포인트를 제공한다. 예를 들어, 미국에서 한국왕복을 6회정도 해야 1장의 미국/한국 왕복권을 얻을수 있다. 크레딧 카드 포인트 적립율은 1% ~ 3% (특정 카드와 항목에 따라 4%~5%) 받을수 있지만 한국왕복에 필요한 7만포인트를 (개악 이전) 얻으려면 약 $5만불을 사용해야 한다. 하지만, 요즘 유행하는 체이스나 아멕스 카드를 개설하게 되면 적게는 5만 마일에서 많게는 10만마일을 손쉽게 얻을수 있다. 요즘은 크레딧 카드 개설로 포인트를 얻는것이 정석이라 할수 있다. 마일리지 카드게임을 하지 않을 이유가 없다.

1. 포인트와 마일리지는 무엇인가?

우리는 비행기를 타고 (Frequent Flyer) 마일리지를 적립하고 리워드 카드나 호텔 크레딧 카드를 개설하여 포인트를 적립한다. 또한, 포인트를 제공하는 프로그램에 따라 일정 프로그램은 마일리지나 항공 포인트로 전환을 할수 있도록 해준다. 그럼 이런 마일리지나 카드포인트 또는 호텔포인트란 무엇인가? 간단히 정의 하자면 각각의 통화 (Currency) 라고 볼수 있다. United 마일리지는 유나이티드 항공에서 제공하는 통화이고 체이스 Ultimate Rewards 포인트는 체이스에서 제공하는 통화 (Currency) 이다. 달러나 원화 또는 비트코인 보다는 작은 규모의 통화 이지만 각각의 회사에서 제공하고 그에 합당하는 값어치를 제공하는 통화라고 볼수 있다. 때에 따라서는 제공하는 회사의 경제력 악화와 방침에 따라 제공하는 포인트의 값어치를 낮아 질수는 있지만 무료로 제공하는 포인트를 적립 안할 이유는 없다고 본다. 포인트와 마일리지는 크게 3가지로 나눌수 있다

- 항공 마일리지: 마일리지는 항공권을 구입하기 위해 쓰는 마일리지로 각 항공사제서 제공하늘 프로그램이다. 항공사가 포함되어 있는 얼라이언스 (스타 얼라이언스, 스카이 팀 또는 원 월드) 을 이용해 제휴된 항공사의 항공권 구매도 가능하다. 하지만, 마일리지를 다른 항공사나 2개 이상의 마일리지 프로그램을 합쳐서 쓰는것은 불가능하다. 대한 항공은 스카이팀에 그리고 아시아나는 스타 얼라이언스에 포함되어 있다.

- 리워드 포인트: 리워드 포인트는 크레딧 카드회사에서 제공하는 포인트로 제공하는 회사의 여행포탈 사이트에서 여행상품을 (항공, 호텔, 카렌탈및 크루즈) 구입하거나 프로그램에 따라 항공마일리지나 호텔 포인트 전환이 가능한것도 있다. 리워드 포인트의 대명사 로는 체이스 UR 포인트와 아멕스의 MR 포인트가 있다.

- 호텔 포인트: 호텔 포인트는 이를 이용해 호텔 숙박권을 예약하는데 사용하고 특정프로그램 (메리엇 본보이)은 마일리지나 리워드 포인트 전환이 가능하다. 호텔 포인트는 메리엇 본보이외 하야트, 힐튼과 IHG 가있다.

우리가 일상 생활에서 쓰는 지출을 적절히 이용하여 크레딧 카드 회사나 항공사에서 무료로 제공하는 포인트 또는 마일리지 프로그램을 가입하고 포인트를 얻어 여행을 하거나 현금으로 돌려 받을수 있다. 각 프로그램과 사용용도에 따라 마일리지나 포인트는 0.4 cent 부터 많게는 2 cent 정도의 값어치를 얻어낼수 있고 상황에 따라 Luxary 여행상품을 포인트로 구입하면 많게는 6 cent 또는 7 cent 값어치까지 얻어낼수 있다.

2. 포인트와 마일리지 게임 시작전 충족조건

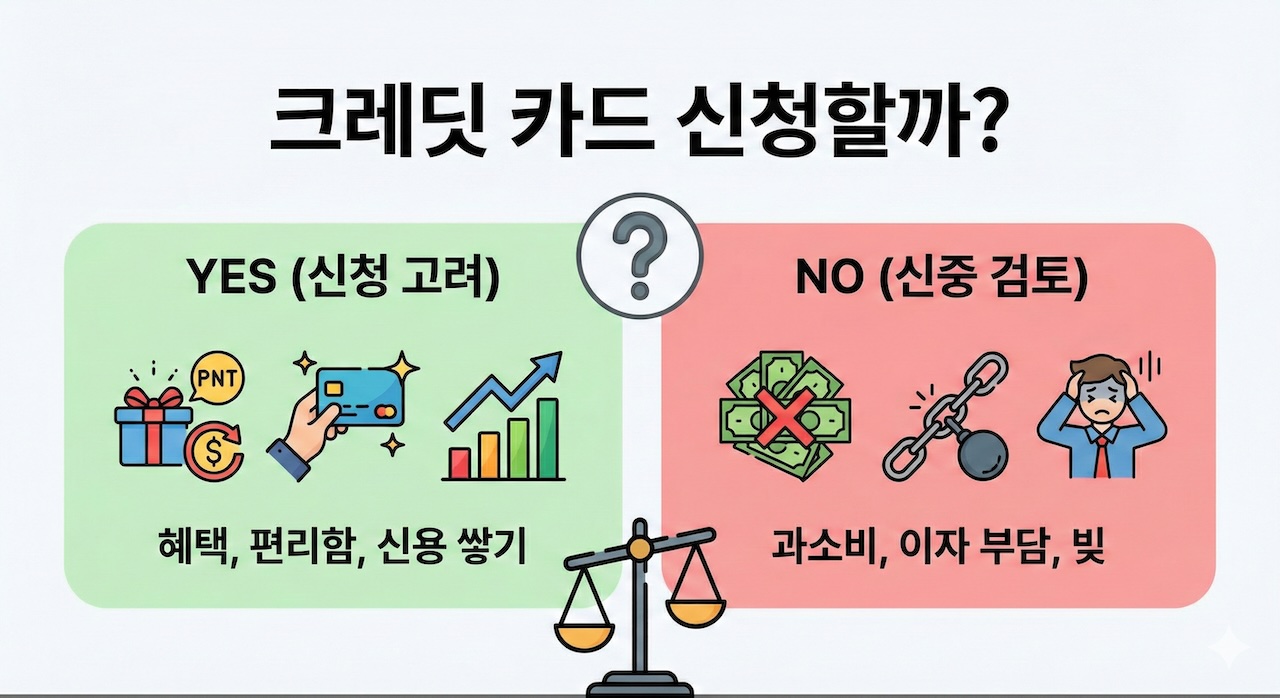

앞에서 말한바와 같이 크레딧 카드회사나 항공사에서 제공하는 무료 포인트를 마다할 필요은 없다. 하지만, 개인의 재정관리와 돈낭비를 불러 일으키지 않기위해선 몇가지 전제조건이 있다. 크레딧 카드회사들이 적용하는 이자율은 적게는 17%에서 많게는 20%를 넘어서는 경우가 많다. 그리고, 미국에서는 개인의 신용이 매우 중요하다. 돈을 빌릴때 신용이 좋은 사람을 연 3% 이자율로 돈을 빌릴수 있지만 신용이 나쁜 사람은 연 10% 이상의 이자율을 내야 한다. 값비싼 집이나 차를 구입하고 빌리는 돈을 비싼 이자를 주고 빌리게 되면 개인재정에 큰 타격을 입을수 있다. 따라서, 마일리지 카드 게임을 시작하려는 분들은 다음조건을 충족시킨후에 시작하기를 바란다.

포인트와 마일리지 카드게임전 충족해야할 조건들

- 현재 크레딧카드 빛이 있다면 이것을 먼저 청산하라.

- 크레딧 카드 밸런스는 매달 잔액 남기지 말고 100% 갚는다.

- 개인 신용이 중요하기 때문에 크레딧이 나쁘다면 (Fico 스코어 670 이하) 새로운 카드개설및 폐지는 개인신용에 나쁜 영향을 미칠수 있다. 자신의 신용을 지키는 한도네에서 새로운 크레딧 카드를 개설하고 취소하라.

프로그램에 무료로 가입하고 지출할때마다 얻는 포인트는 적립할때 즐거운 일이다. 하지만 작은 이익을 얻기위해 비싼 크레딧 카드 이자를 감수하면서 까지 즐길수 있는 게임이 아니다. 따라서, 본인의 재정상태를 잘 파악하고 경제적으로 어려움을 겪지 않는 한도 내에서 포인트게임을 하기 바란다.

3. 크레딧 카드 신청할까?

지난 10년동안 크레딧 카드산업은 크게 바뀌었고 카드회사에서는 손님을 유혹하기위해 많은 싸인업보너스를 준다. 미국에 오래 살았고 한동안 새로운 카드를 만들지 않았다면 한두가지 새로운 카드를 만들어 보는것도 나쁘지 않다고 본다. 저 개인의 경우 미국에서 약 40년을 살았고 대학때 만든 디스커버 카드와 아멕스카드를 아직도 가지고 있다. 20~30년 전엔 지금과 같이 포인트 개념이 없었고 주로 캐쉬백 (현금)을 주는것으로 손님을 유혹했다. 10여년전 온라인 사업을 하면서 연 50만불 이상의 카드 결재를 했지만 바쁜 상황에 리워드 포인트니 마일리지니 하는것에 큰관심이 없었다. 아멕스 캐쉬백, 디스커버 캐쉬백과 함께 US Bank 에서 제공하는 스카이 마일리지를 받은것을 기억한다. 약 3년만에 스카이패스 1M 마일을 모아 가족과 몇년간 한국방문에 사용했지만 그때 마일리지 게임을 조금 알았더라면 월씬 많은 해택을 받았으리라 생각한다. 본인의 온라인 사업은 아마존의 공격적인 확장과 함께 많은 적자를 않고 접어야 했고 지금은 예전과 같이 많은 카드 결재를 하지 않는다.

개인의 취향에 따라 캐쉬백을 선호할수도 있고 포인트을 얻어 여행을 할수 있다. 카드사로 부터 최고의 포인트 값어치를 얻어내기 위해선 항공권이나 호텔과 같은 여행상품을 구입하는것이 최적이다. 어차피 항공권이나 호텔은 날짜가 정해져 있기때문에 빈좌석으로 가거나 빈방으로 지나가면 손해다. 이런 문제점을 해결하기 위해 만든것이 마일리지와 포인트 적립인것 같다. 신청하는 카드에 따라 연회비가 없는것과 연회비가 적게는 $89에서 많게는 $550 까지 받는 카드들이 있다. 연회비에 따라 주는 혜택도 다르고 포인트 사용 용도도 달라진다. 여행을 많이 하지 않거나 좋아하지 않는다면 당연 캐쉬백 카드를 만드는것이 최선이다. 하지만, 여행을 좋아하거나 꾸준히 연 1-2회 여행을 한다면 리워드 포인트를 여행목적으로 사용하는것이 최선이다.

아멕스 카드

몇년전까지만 해도 아멕스가 카드계에서는 독보적인 존재였지만 체이스의 다양한 카드 종목과 후한 싸인업보너스에 밀려 주춤하고 있다. 아멕스의 개인 프래티넘 카드는 체이스 사파이어 리저브를 넘어서는 여행자 카드로서 누구나 탐내는 카드이다. 프래티넘의 높은 $550의 연회비에 소비자에게 많은 부담이 되는 카드이긴 하지만 최근 사파이어 리저브에서도 연회비를 종전 $450에서 $550으로 (2020년 4월1일 실행)올리면서 판도가 바뀔지는 의문점이다. 플래티넘 외에 골드와 그린카드 및 비지니스 프래티넘, 골드및 플러스 카드는 체이스의 개인및 비지니스 카드와 견주어 손색이 없다. 다만, 대부분의 아멕스 카드는 연회비가 다소 비싼편이라 여행을 많이 하지 않는 소비자라면 많은 부담이 든다. 체이스와 마찬가지로 아멕스 MR 포인트는 여행상품 구입과 타회사 마일리지나 호텔포인트 전환도 가능하다.

아멕스 카드들의 장점과 단점들은 다음과 같다

- 아멕스 카드는 일반인이 생각하기에 비싸고 고급 분위기를 제공하기 때문에 타회사 카드보다 고급스러운 분위기를 준다. 고급 식당이나 호텔 직원으로부터 좀더 낳은 서비스를 받을수 있다.

- 싸인업 보너스를 후하게 주고 여행자 해택이 다양하다. 아멕스 프래티넘은 체이스 리저브에 비해 호텔 엘리트 스터터스및 라운지 해택이 한층 고급이다.

- 체이스 처럼 5/24 (5개 이상의 카드를 24개월안에 못내는) 규정이 적용되지 않고 다른 아멕스 카드를 90일 밖에선 신청할수 있다.

- 아멕스는 비자나 매스터 카드에 비해 보편적이지 못해 외국에 나가거나 소규모의 식당에서는 사용할수 없을수가 있다. 따라서, 아멕스 카드 소지자는 비자나 매스터 카드를 겸용해야 한다.

- 아멕스에서 제공하는 MR 포인트는 체이스 UR 포인트 보다 값어치 있게 사용하기가 좀 까다롭다. 최고의 값어치를 얻어내려면 타 항공사 마일리지로 전환은 해서 쓰는것을 추천하지만 이를 위해선 마일리지 프로그램을 잘 이해하고 있어야 한다.

- 타 크레딧 카드 회사에비해 연회비가 비싼편이다.

- 싸인업 보너스는 평생 한번이라는 모토가 있어 같은 카드로 평생에 한번만 싸인업 보너스를 받을수 있다. 다만, 프래티넘과 골드를 함께 소지할수 있고 카드가 다를 경우 한번씩의 싸인업 보너스는 각각 받을수 있다.

체이스 카드

크레딧 카드하면 체이스를 빼고 말할수 없을 정도로 최근 몇년간 후한 싸인업 보너스 포인트를 제공하면서 카드 업계의 떠오르는 별이다. 개인 리워드 카드부분 에선 사파이어 리저브로 부터 사파이어 프리퍼드와 비지니스 카드 잉크 프리퍼드 카드는 타 경쟁회사에서 감히 넘보지 못할 독보적인 자리를 잡고 있다. 후한 싸인업 보너스부터 높은 포인트 적립율과 체이스 UR 포인트를 이용해 여행상품구입시 리저브는 추가 50% (프리퍼드는 추가 25%) 의 값어치를 제공해 여행자라면 버리지 못할 카드들이다. 또하, UR 포인트는 타 마일리지나 호텔포인트로 변신이 가능한 포인트로 용도도 다양하고 사용할수 있어 리워드 포인트계에선 최상의 프로그램이라 할수 있다.

체이스 카드들의 장점과 단점들은 다음과 같다

- 체이스 카드는 비자 카드이기 때문에 외국에서도 대부분 다 사용할수 있고 아멕스보다 받아주는곳이 훨씬 많다.

- 싸인업 보너스를 후하게 주고 사파이어 리저브의 경우 여행자 해택이 다양하다.

- 체이스 UR 포인트는 아멕스 MR 포인트 보다 사용이 편리하고 포탈을 이용할경우 카드에 따라 50% (리저브) 또는 25% (프리퍼드)의 추가 값어치를 낼수 있다.

- 싸인업 보너스는 4년이 지나면 다시 받을수 있다. 다만, 리저브와 프리퍼드는 같은 종류의 카드로 분리되어 예전과 달리 2개의 카드를 함께 소지할수는 없다.

- 체이스에는 5/24 (5개 이상의 카드를 24개월안에 못내는) 규정이 있어 많은 카드를 짧은시간에 내기 어렵다.

Comments (0)

No comment