한국에서 주식 투자에 대한 세금

미국이나 한국이나 주식투자를 해서 수익이 생기면 세금을 내야 한다. 지난번 미국 시민권자가 한국에서 주식 투자를 하는 방법을 소개했다. 미국인이 한국에 투자를 해서 소득이 생겼다면 이에 대한 세금을 미국에 내야 한다. 또한, 한국에서 생긴 소득이므로 한국에도 세금을 내야 한다. 미국과 한국은 세금관계 협정이 이루어져 있어 한쪽에 낸 세금에 대해 외국납부세역으로 공제 받을수 있다.

거주자와 비거주자 판정

미국이나 한국 세법에 거주자 또는 비거주자로 구분되는 판정에 따라 내야 하는 세금이 다르다. 또한, 세금은 수익이 생긴 국가와 거주자로 판정되는 국가에 내야 한다. 미국 시민권자와 영주권자는 미국에 거주기간과 관계없이 미국 거주자 이다. 한국 거주자는 외국인일 경우 (1) 한국내에 주소를 두거나 (2) 한국에서 연 183일을 거주하면 거주자로 판정된다.

비거주자 양도세

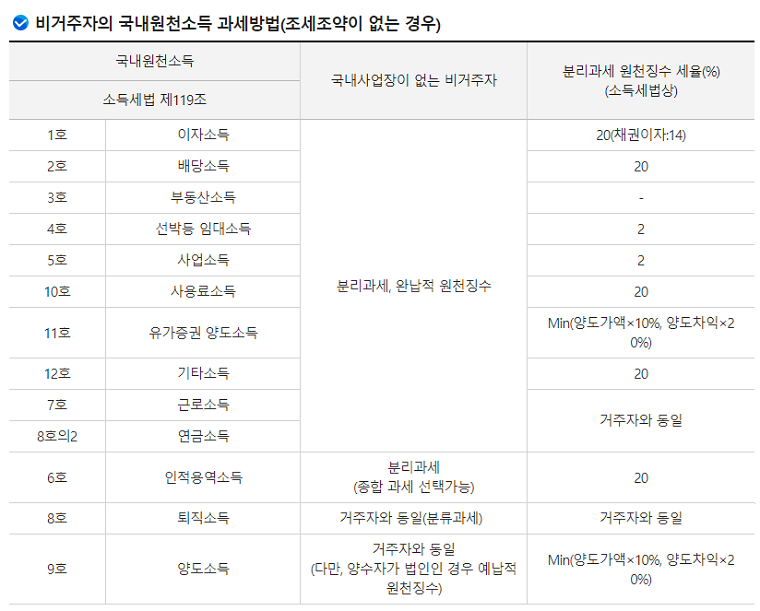

세법상 비거주자는 한국에서 발생하는 국내원천소득 (투자소득, 이자소득, 임대소득, 등 아래 참조)에 대해서만 과세 하도록 되어있다.

(출처) 대한민국 국세청

주식 소득에 대한 한국내 양도소득세는 특별한 상황이 아니라면 현행 세법으로 원천징수 하지 않는다 (2023년도부터 실행예정, 아래 참조). 특별한 케이스는 매각 주식의 지분 25%이상 소유한 경우나 자산 통액의 50%이상이 부동산인 주식을 양도하는 경우에만 해당된다. 만약, 특별한 케이스에 해당하고 비거주자 원천칭수 세금을 내야 한다면 미국에서 외국납부세액 공제가 가능하다.

미국 시민권자나 영주권자는 세계 어느곳에서 얻은 수익이라도 미국에 세금을 내야 한다. 미국에 내야하는 세금은 미국 주식 소득에 대한 세금정리를 참조하기 바란다.비거주자 배당 소득세

한국증권사는 비거주자 배당금에 대해서 16.5% (15% 배당소득세, 1.5% 지방소득세)를 원천징수 한다. 비거주자가 미국에 내야할 배당 소득세가 16.5%보다 낮다면 제한 세율을 적용받을수 있고 국내원천소득 제한세율 적용신청서를 한국 증권사에 제출하면 된다.

한미조세조약에 따라 한국내에서 일어난 소득에 대해 한국에 양도세나 배당세금을 내고 미국에서 세금보고를 할때 한국에서 낸 세금에 대해서는 공제를 받을수 있다. 따라서, 미국 시민권자나 영주권자는 미국세액 또는 한국세액중 큰세금을 내는것과 같다.

주식 양도세와 증권 거래세에 대한 변화

윤석열 대통령 당선인이 공약한 주식 양도세 폐지와 증권 거래세 (페지 또는 낮춤 (현행 0.23%에서 0.15%))으로 앞으로 주식 투자에 대한 세금에 변화가 생길것으로 예상한다. 현행에선 내국인의 경우 양도소득세를 납부하지 않지만 2023년도 부터는 5천만원 이상의 소득에 대해 22~27.5%의 금융투자소득세를 내야한다.

결론

미국시민권자나 영주권자가 한국에서 주식투자를 해서 수익이 일어나면 미국에 세금을 내는것은 물론 한국내 거주자 또는 비거주자 판정에 따라 원천소득에 대한 과세를 내야 한다. 한국과 미국에서 모두 세금을 내야하더라도 한미조세조약에 따라 한쪽에서 공제를 받기띠문에 같은소득에 대해 세금을 두번내야 하는 경우는 없다.

Comments (0)

No comment