미국일상의 크레딧 관리

미국에선 차별없는 개인의 권리를 보장한다지만 경제력에 대해선 크레딧 점수가 큰 영향을 미치고 차별대우또한 심하다. 좋은 크레딧 점수를 가지고 있다면 집이나 차를 살때 싼 이자로 돈을 빌릴수 있고 나쁜 점수라면 비싼 이자를 줘야 하거나 아예 돈을 빌려주지 않는다. 또한, 큰 회사에서는 크레딧 점수를 보고 개인의 책임감을 평가하고 나쁜 점수의 크레딧을 가지고 있는 사람은 구직도 어려울수 있다. 따라서, 미국에 살면서 나쁜 크레딧을 가지고 있다면 삶의 불편함을 겪을 뿐더러 경제활동의 제약및 남들보다 더 많은 이자를 내게 된다.

크레딧 점수란 무엇인가?

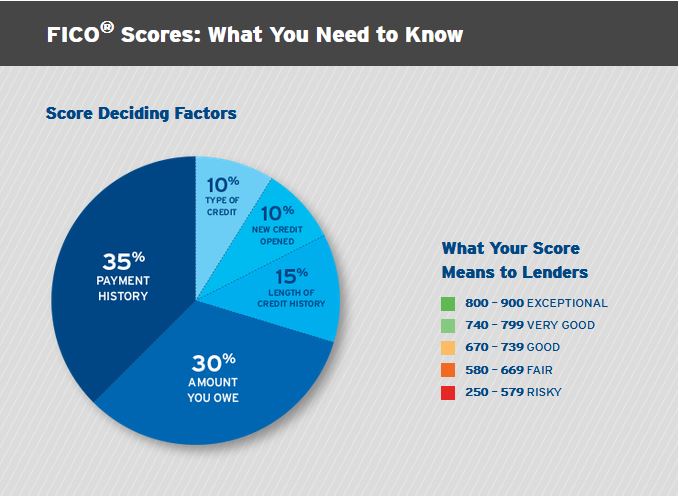

일반적으로 미국에서 사용되고 있는 크레딧 점수는 파이코 스코어(FICO Score) 라고 불리며 300점부터 850점까지 부여 한다. 미국인의 평균 점수는 약 680 이고 720정도가 되면 좋은 점수로 평가된다. 크레딧 점수는 3곳의 Credit Bureau (Experian, TransUnion, Equifax) 에서 부여하고 있으며 각각의 Credit Bureau 에서 약간 상이한 점수를 부여할수 있지만 대부분 비슷한 점수를 부여한다. 이들은 개인의 소비와 신용 활동에 대한 정보를 채권자들로 부터 받아 아래 5가지의 책정요소를 이용해 점수를 부여한다.

- 채무 납부 기록 (35%): 집 몰게지, 자동차 부채및 크레딧카드 부채를 얼마나 제 날짜에 맞추어 납부했는지 평가하여 점수를 부여한다.

- 부채 비율 (30%): 개인이 최대 빌릴수 있는 한도에 현재 가지고 있는 부채 비율을 계산하여 점수을 부여한다. 각 기관마다 다르지만 크레딧 카드의 경우 초고 한도의 약 10%의 부채를 가지고 있는것을 권장한다.

- 신용기록 기간(15%): 개인이 가지고 있는 계좌의 평균 연령과 어느정도의 신용활동을 했는지에 따라 점수가 부여된다. 계좌를 오래 가지고 있을수록 좋은 점수를 받을수 있고 사용하던 계좌를 닫을경우 약각의 나쁜영향을 미칠수 있다.

- 새크레딧과 크레딧 문의 (10%): 최근 만든 새로운 크레딧형태와 채권회사에서 개인의 크레딧을 문의한 횟수에 따라 점수가 부여된다.

- 크레딧 종류 (10%): 다양한 형태의 크레딧을 (모게지, 자동차 론, 크레딧카드 등등) 가지고 있는것이 좋은 영향을 미친다.

Image from CITI Fico Score Page

크레딧 관리 방법

위 FICO 점수 평가 기준을 보면 채무 납부기록과 부채 비율이 가장 큰 영향을 미친다. 따라서, 부채에 대한 페이먼트를 늦지않고 제때 내는것이 가장 중요하다. 또한, 페이먼트가 늦어 Collection 으로 넘어가거나 채무 불이행으로 Default 또는 Bankruptcy 할경우 최악의 사태로 빠지며 크레딧 점수를 크게 잃을수 있으므로 절대로 이 3가지는 일어나지 않도록 해야 한다. 크레딧 기록은 7년간 유효하므로 좋은 신용활동으로 점수를 꾸준히 올리는 것이 중요하다.

페이먼트 히드토리와 함께 부채 비율이 큰영향을 미치므로 최고 한계의 부채 한도에서 작은 비율의 부채를 가지고 있는것도 중요하다. 최근 많은 크레딧 카드 회사들이 새로운 고객 유치를 위해 많은 리워드 포인트를 준다고 하여 무리하게 너무 많은 크레딧 카드를 만드는것도 나쁜영향을 미칠수 있으니 과다한 수의 카드는 개설하지 않는것이 좋다. 부채 비율을 10%정도가 적절하나 30%를 넘지 않는것이 좋다.

신용기록 기간은 미국에 산 햇수에 적용되기 때문에 크게 바꿀 요소는 없지만 활발한 신용활동을 유지해 주는것이 좋다.

자동차나 새로운 주택을 구입시 모게지 회사나 은행으로부터 많은 횟수의 융자승인 요청을 할경우 나쁜영향을 미칠수 있으니 적절한 숫자의 문의만 하는것이 좋다.

활발한 신용활동을 위해 여러개의 크레딧 카드와 다양한 종류의 부채를 가지고 있는것도 도움이 된다.

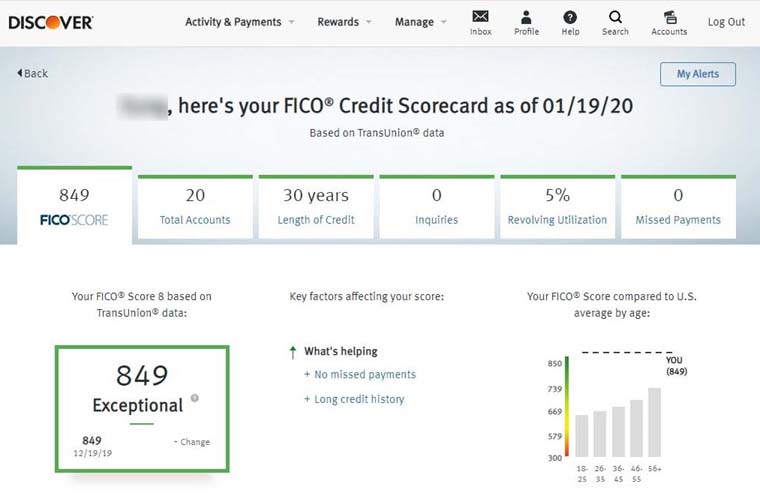

최근 Identity Theft 를 비롯한 다양한 크레딧 FRAUD 가 발생하므로 매년 본인의 크레딧 점수를 확인해 보는것도 권장한다. Annual Credit Report 에서는 연 1회에 한해 무료 크레딧 스코어 리포팅을 3개의 Credit Bureau 로 (Experian, TransUnion and Equifax) 부터 제공한다. Annual Credit Report 의 경우 자세한 크레딧 리포팅을 해주지면 크레딧 점수는 알려주지 않는다. 하지만, Credit Karma 에 등록하거나 Discover It 를 소지하고 있다면 크레딧 점수를 무료로 받아볼수 있다.

예를 들어, Discover It 카드를 가지고 있다면 디스커버 포탈에 로그인 하여 개인의 TransUnion 에서 제공하는 FICO 스코어를 확인할수 있다. 체이스 카드 소지자 또한 체이스 포탈 사이트를 통해 TransUnion 에서 제공하는 크레딧 리포트를 받아 볼수 있다.

또한, CITI 의 Costco Anywhere 이나 Costco Anywhere Business 카드를 가지고 있다면 Citi 포탈사이트에서 Equifax 로 부터 제공하는 FICO 스코어는 다음과 같다.

요즘엔 Identity Theft 를 포함해 잘못된 크레딧 내용이 크레딧 Bureau 로 기록될수 있으므로 매년 자신의 크레딧 리포트를 무료로 받아 확인하고 만약 잘못된 부분이 있다면 각 신용 평가기관에 연락하여 없애달라고 요청해야 한다. 신용기록에 대한 문제를 제기하면 신용평가 기관에선 답변을 해주어야 하는 의무가 있기 때문에 정정을 해주던지 해줄수 없다면 못해주는 이유를 답변해 주어야한다.

Comments (0)

No comment